生命保険に加入している人にとって特典があります。それは、「生命保険料控除」といって税金が安くなる制度で、その年の1月から12月までに支払った金額に応じて控除されます。方法は、勤めている人は年末調整、事業主は確定申告時に手続するだけです。

保険をキチンと見直せば、お金をたくさん増やすことできます。

ご相談は無料ですので、お気軽に エクセライク保険㈱ までお問い合わせください。

✆ 03-5928-0097 メールでのご相談

目次

生命保険料控除を受けるポイント

基本的には年末調整で申請する

勤めている場合、11月の終わりごろから12月の初めに年末調整がおこなわれます。手渡された給与所得者の保険料控除等申告書に記入して提出するだけです。そして、生命保険料が給与引きでなければ、10月ごろ生命保険会社から送付される、生命保険料控除証明書も必ず一緒に提出してください。紛失の場合は再発行が可能ですが、時間がかかりますので注意してください。 年末調整なら、わざわざ税務署へ行く手間もなく、わからなければ勤め先の総務担当者が教えてくれる、あるいはすべてを請け負ってくれますので便利です。 また、自宅にパソコンとプリンターがあれば、国税庁のホームページの「確定申告書作成コーナー」で、それぞれ年間に支払った生命保険料の金額を入力するだけで、自動計算され簡単に正確に作成することができます。それを印刷して税務署へ持参するか郵送するだけですのでおすすめです。

年末調整を忘れた場合は確定申告する必要がある

勤め先の総務担当者は給与引きでない限り、あなたがどんな生命保険に加入しているかはわかりません。万が一、年末調整での申告を忘れてしまったら、企業によっては翌年1月に再年調を行う場合がありますので、その時に忘れず申告してください。 再年調がない場合は、2月16日から3月15日にかけて行われる確定申告に行けば大丈夫です。会場は、管轄の税務署か役所など、公共の場ですが期間中は込み合いますので余裕を持って行きましょう。 確定申告へ行くときに忘れてはいけないものは、年末に渡された源泉徴収票、生命保険料控除証明書、印鑑、マイナンバー、預金通帳、免許証などの身分証明書です。特に、源泉徴収票と生命保険料の証明書を忘れると作業ができないので要注意です。 印鑑は忘れたら拇印という手段があり、マイナンバーは平成28年度分に関しては見逃してもらえましたが、次年度以降は難しい可能性があります。

満期返戻金は確定申告の必要がある

生命保険は掛け金を支払うだけではありません。満期のある生命保険なら受け取ることもあります。その場合所得になりますので、確定申告が必要になります。 年末調整ではできませんのでご注意ください。 受取人が本人なら、所得となりますので所得税の「一時所得」となり、満期返戻金から払い込み保険料と、特別控除額を差し引いた額の1/2が税額となります。 また、受取人が本人以外の配偶者や子供なら贈与税や、特別贈与税となり所得税に比べて税率が高くなります。節税のために受取人の名義を所得税の対象者に変更することも1つの手段です。

確定申告では医療費の控除も受けられる

医療費控除とは、その年の1月1日から12月31日の間で、家族全員にかかった医療費が10万円以上なら確定申告をすることにより控除を受けることができます。また、総所得額が200万円以内の人は、総所得額の5%以上なら申告が可能です。 医療費控除の対象になるものは、医療機関での治療費、処方された薬代、医療機関への往復のタクシー代です。領収書の内容をパソコンに入力しますので、領収書が手元にあることが大前提です。ですから、必ず領収書は発行してもらうようにしましょう。 また、生命保険の入院や手術、傷害保障、健康保険の高額医療費や家族療養費、出産一時金などの手当金は対象外ですので、総額から差し引かなければなりません。 この制度は、年末調整ではできないので企業側もあえて忠告することがない為、意外と知らない人が多いのが現実です。もちろん、税務署や医療機関も推進するわけではないので、その年に治療費が嵩んだ場合には心得ておきましょう。

医療費控除とは、その年の1月1日から12月31日の間で、家族全員にかかった医療費が10万円以上なら確定申告をすることにより控除を受けることができます。また、総所得額が200万円以内の人は、総所得額の5%以上なら申告が可能です。 医療費控除の対象になるものは、医療機関での治療費、処方された薬代、医療機関への往復のタクシー代です。領収書の内容をパソコンに入力しますので、領収書が手元にあることが大前提です。ですから、必ず領収書は発行してもらうようにしましょう。 また、生命保険の入院や手術、傷害保障、健康保険の高額医療費や家族療養費、出産一時金などの手当金は対象外ですので、総額から差し引かなければなりません。 この制度は、年末調整ではできないので企業側もあえて忠告することがない為、意外と知らない人が多いのが現実です。もちろん、税務署や医療機関も推進するわけではないので、その年に治療費が嵩んだ場合には心得ておきましょう。

生命保険料控除の確定申告に必要な書類

税務署にある確定申告書

生命保険料控除の確定申告をする際、記入する書類の入手先ですが、管轄の税務署に行けば受け取ることができます。記入方法がわからなければ説明を受けることができ便利です。その場合は個室に通され他の人に聞かれる心配はないので、ご安心ください。 また、勤務の都合等で税務署の開いている時間に行けない場合や自宅から遠い場合は、パソコンとプリンターがあれば国税庁のホームページから印刷可能です。記入例や解説もありますので一緒に印刷すると良いでしょう。あらかじめ、記入して行くと会場で時間短縮になりますのでおすすめします。

会社から渡された源泉徴収票

年末に勤務先からもらった源泉徴収票は必ず持参しましょう。確定申告時に、源泉徴収票に記載されている金額や扶養状況、勤務先名や住所などをすべてパソコンに打ち込むことになりますので、忘れると作業ができません。取りに帰るか日を改めて出直す必要があります。最終日で受付時間が迫っていれば大変ですので気をつけましょう。 万が一、源泉徴収票を紛失してしまった場合は、勤め先で再発行をしてもらってください。大抵、即日から3日ほどでできあがりますが、時間に余裕を持って依頼してください。 確定申告をすれば所得税や住民税が変わりますので、源泉徴収票は無効となり、税務署へ提出することになります。確定申告書が源泉徴収票の代わりに所得を証明する書類になります。

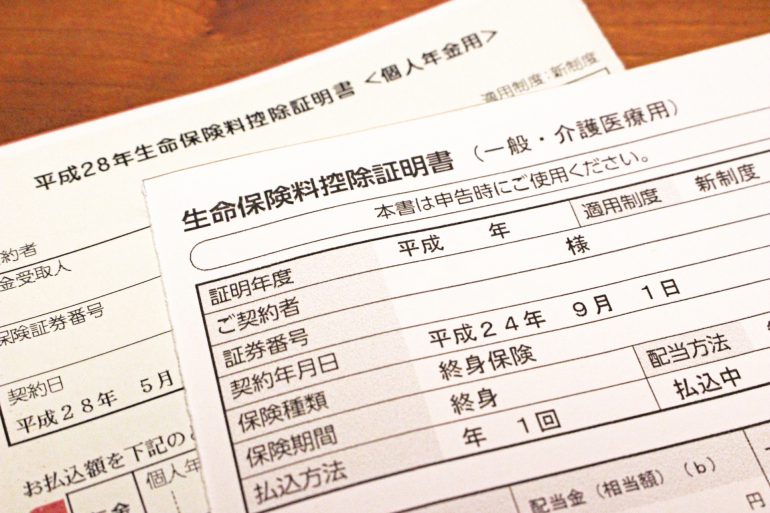

保険会社から郵送された生命保険料控除証明書

確定申告時には、生命保険料控除証明書に記載されている情報をパソコンに入力して提出するので、忘れると作業が進みません。この場合も源泉徴収票と同様に取りに帰るか、後日出直すことになりますので気をつけてください。 生命保険料には一般生命保険、介護医療保険料、個人年金保険料の3種類があります。この3種類の生命保険の契約があれば該当しますので何種類分でも申告が可能です。ただし、最高12万円までの控除限度額があり、新制度と旧制度のある一般生命保険料と、個人年金保険料はそれぞれ控除額が違います。 万が一、生命保険料控除証明書を紛失してしまった場合は、早めに再発行の手続きを取りましょう。時間がかかるので、確定申告の期間に間に合わなければ控除を受けることができないので注意しましょう。

生命保険料控除の確定申告書の書き方

生命保険料控除欄に年間保険料を転記

確定申告書には、AとBの2種類があります。Aは、給与所得者や事業主など一般の人が使用します。Bは、前年度からの損失を今年度分で差し引く場合に使用します。よって、通常はAを使用します。 あらかじめ、保険料等控除申告書に保険の種類別に金額を記載して、控除額を計算しておきます。さらに、一般生命保険料、介護医療保険料、個人生命保険料、旧一般生命保険料、旧個人生命保険料の1年間の払い込み金額をそれぞれ確定申告書A第二表の「生命保険料控除?」に記入します。 第二表はモノカラーのページで記入箇所は右上になります。字が細かく記入欄が小さめです。

生命保険料控除欄に控除額を記入

次に、確定申告書A第一表の「所得から差しかれる金額」の項目の「生命保険料控除」に、それぞれの生命保険料に対する控除額の合計を記入します。第一表はカラーのページで記載箇所は左下になります。社会保険料控除額や、地震保険料控除額など紛らわしい記入欄がありますので気をつけましょう。 また、転記の際に行を間違えたり、0を見落とすと大きく金額が変わってきます。税務署で気づかない場合もあります。すべてが自己責任になりますので、必ず記入例と照らし合わせながら記入することを強くおすすめします。

忘れずに生命保険料控除を受けて税金を節約しよう

生命保険料の控除は自身で申告しなければいけません。勤務先で給与引きされていれば自動的に年末調整で控除を受けることができますが、各自で契約している場合は、あらかじめ加入している契約を整理しておくことをおすすめします。 配偶者が契約している生命保険や、子供の保険も控除の対象になりますので、限度額に達していなければ加算しましょう。生命保険は新規契約や、解約さえしていなければ毎年同じなので、生命保険料控除等の申告書をコピーしておけば次年度の申告の際に参考になり、漏れを防ぐことができます。 生命保険の掛け金が少なくて控除額がわずかでも、その控除があったおかげで住民税が非課税になったり、国民健康保険料が安くなることもあります。また、何年も積み重ねれば相当な金額になりますので、面倒がらずに申告は忘れないようにしましょう。

エクセライク保険株式会社 代表取締役。2018年MDRT会員取得。

会計事務所の経営を通じ1,000社を超える顧客の税務/会計/保険/資産運用の相談に対応。

通常の代理店ではみれない顧客情報を扱っていることから、豊富な引出しを有し多くのお客さまから支持を集めている。